Pubblichiamo un brano di un articolo di Vigoni Papers che avanza valutazioni sul Next Generation Plan (NGEU) e sulla sua attuazione. Si confrontano inoltre gli interventi europei e quelli introdotti negli Usa, evidenziando come la strada prescelta metta in capo a Stati già indebitati ulteriori oneri finanziari che solo una rigorosa attuazione degli investimenti approvati, accompagnata da riforme essenziali, potrà minimizzare

Tramite il Next Generation EU (d’ora in avanti NGEU), il Recovery Plan che ne costituisce la parte maggiore, integrato da interventi relativi al mondo del lavoro, quali il SURE e un MES sanitario opportunamente depotenziato sul piano delle condizionalità, si è invece perseguita una strada diversa: la creazione di un debito a livello sovranazionale (mediante la Commissione e il MES) e nazionale (con la dazione dei fondi raccolti dall’Unione ai singoli Stati membri, per finanziare i Piani nazionali di ripresa e resilienza – P.n.r.r.). Anche ai Paesi membri più indebitati sarebbe stato così concesso di ottenere sussidi e assumere ulteriori debiti, sia pure subordinati all’attuazione di precisi programmi di investimento e all’adozione di opportune riforme, che ne dovranno rappresentare un aspetto fondamentale.

Dal momento che tali programmi sono stati delineati al fine di assistere i vari Paesi in misura correlata alla loro debolezza strutturale, al loro reddito pro-capite e ai danni economici causati dalla pandemia, depotenziando il rischio che alcuni di essi rappresentano per l’intera Unione, i maggiori beneficiari sarebbero stati (come infatti è avvenuto) i Paesi meridionali (Italia e Spagna innanzi tutto) e i Paesi dell’Europa centro orientale.

Il fatto di delegare ai singoli Stati membri la preparazione dei P.n.r.r., sebbene abbia l’indubbio vantaggio di renderli responsabili delle proprie scelte, sia pure in una cornice che le limita e indirizza, definendo le priorità e quantificando le allocazioni per settore, porta con sé gravi limiti. I Paesi infatti sono liberi di scegliere se richiedere solo le cifre relative ai sussidi (grant), 312,5 miliardi di euro su 750 miliardi del programma complessivo (il 41,67% del totale), per cui la spinta del programma alla ripresa europea potrebbe essere ben minore di quanto auspicato dalla Commissione.

A tale fattore si aggiungono le incertezze sulla effettiva erogabilità dei fondi, data la modesta capacità progettuale di vari Stati membri, ampiamente dimostrata dalla spesa effettiva dei fondi strutturali rispetto alle allocazioni del bilancio dell’Unione. Oltre al fatto lapalissiano che la strada prescelta impone agli Stati maggiormente finanziati l’onere di ulteriori debiti, creando e acuendo le perplessità dei rigoristi. Va tuttavia ricordato che l’Unione dovrà comunque rimborsare i debiti assunti anche per offrire grant: e che quindi prima o poi ci si dovrà fare carico anche di quelli. Anche se ora non se ne accorge nessuno; se ne parlerà tra una trentina d’anni.

L’approccio opposto, basato su progetti di cui la Commissione si fosse posta come committente, avrebbe definito una volta per tutte l’ammontare degli interventi e posto al centro del progetto complessivo investimenti europei, anche se effettuati nei singoli Paesi, in un quadro di priorità continentali.

La portata del programma

L’insieme del bilancio pluriennale, del NGEU e dei programmi collaterali, SURE (a sostegno di quanti hanno perso il posto di lavoro) e del MES sanitario, di fatto incondizionato, è stato presentato dalla Commissione come un insieme di portata e dimensioni eccezionali. In realtà, il bilancio pluriennale, che ammonta a 1.074 miliardi su sei anni, non si scosta dall’1% circa del Pil dell’Unione europea dei periodi precedenti ed è bilanciato da entrate fiscali dell’Unione a carico degli Stati membri.

Lo NGEU, di 750 miliardi (ove venisse utilizzato per intero, sui sei anni nei quali se ne prevede l’erogazione), rappresenterebbe un incremento di erogazioni comunitarie, con fondi reperiti sui mercati finanziari, pari a un ulteriore 0,7% dello stesso Pil.

Questa, tuttavia, è una cifra massima, come abbiamo visto innanzi, per tre ordini di motivi. In primo luogo, gli Stati membri possono richiedere l’erogazione solo della quota loro assegnata di grant, e non anche dei prestiti, il che potrebbe ridurre sino a poco più del 40% il totale degli interventi, pari allo 0,30% del Pil europeo. In secondo luogo, alcuni P.n.r.r. potrebbero non essere approvati dalla Commissione, riducendo ulteriormente gli interventi. Infine, anche in caso di approvazione, le erogazioni connesse ai singoli piani non saranno affatto automatiche, essendo legate alla rispondenza dell’attuazione dei vari piani nazionali a quanto approvato, il che non è affatto garantito.

Il MES sanitario, infine, non è stato utilizzato da alcun Paese, rendendo l’utilizzo di fondi dell’Unione e/o attraverso il MES, ben inferiore al possibile. Va anche tenuto presente, nel valutare l’appetibilità dei vari mezzi messi a disposizione degli Stati membri, se la gratuità dei grant sia reale o non sia piuttosto un miraggio. Nel lungo periodo, l’Unione dovrà rimborsare tutti i fondi reperiti sul mercato finanziario, e non potrà farlo che a carico del sistema fiscale proprio – se e quando ci sarà – o facendone ricadere l’onere sugli Stati membri, restando incognita soltanto la loro allocazione.

Aspetti comparativi

Per completare l’analisi dello NGEU è opportuno mettere a raffronto alcuni dati relativi agli Stati Uniti d’America e all’UE, nei quali si terrà conto che gli USA rappresentano un sistema federale e l’UE un sistema in progress, nel quale i rapporti intergovernativi tendono a prevalere su quelli comunitari, malgrado le dichiarazioni ultrasessantenni, ma da sempre inattuate, dei Trattati, che preconizzano una «ever closer Union».

A fine 2020, il Pil USA era di 18.600 miliardi di dollari (circa 15.500 miliardi di euro), inferiore al Pil dell’UE che includeva il Regno Unito (di 16.464,2 miliardi di euro), anche se superiore a quello dell’UE post Brexit, che scende a 13.939,1 miliardi di euro. Anche le riserve auree dei due insiemi possono essere considerate di peso analogo: di 10.792,5 tonnellate quelle dei Paesi dell’eurozona (il 35,1% di quelle mondiali) e di 8.133 tonnellate quelle americane (il 26,5%). I raffronti riguarderanno l’andamento dei bilanci dei rispettivi sistemi di banche centrali, il debito pubblico e il deficit dei Paesi più rilevanti e la capacità e velocità di risposta.

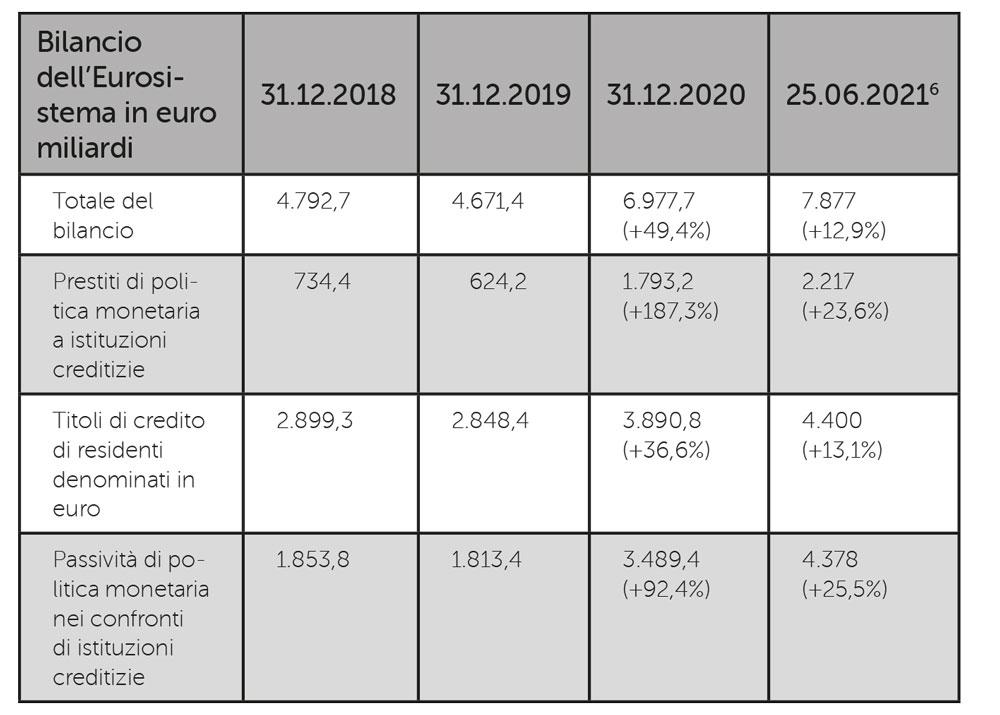

Come risulta chiaramente, la BCE, assieme alle BCN, con cui forma l’Eurosistema, reagisce tempestivamente, data la sua autonomia, al mutare delle situazioni, creando proprie passività nei confronti del sistema bancario (la posta maggiore del passivo), a fronte di investimenti, principalmente in titoli in euro, che al 25 giugno 2021 rappresentano il 55,86% del bilancio consolidato, in crescita nel 2020 e nei primi sei mesi del 2021, cioè in diciotto mesi, di uno straordinario 68,6%.

Le dimensioni del consolidato del Federal Reserve System e il suo andamento sono assolutamente analoghi. Dopo essersi assestato dal 2014 al 2017 sui 4.500 miliardi di dollari (circa 3.750 miliardi di euro), a seguito di un programma di normalizzazione è diminuito a meno di 3.800 miliardi di dollari nell’agosto 2019, per aumentare, nei ventidue mesi successivi, a 8.000 miliardi di dollari (6.700 miliardi di euro), con un gradiente, durante i mesi più gravi della pandemia, estremamente elevato. Va tenuto presente, nel notare che il consolidato dell’Eurosistema è maggiore di quello della Fed, che il mercato finanziario americano è ben meno bancocentrico di quello europeo e che negli Stati Uniti la domanda di titoli pubblici da parte del mercato (anche estero) di recente è stata assai sostenuta.

Ben diverso invece è il raffronto tra i due insiemi sul piano del debito pubblico e del deficit. Il deficit del Tesoro americano, di US$ 3.100 miliardi nell’esercizio 2020 (poco meno di 2.600 miliardi di euro), è stato di oltre il triplo di quello del 2019 ed è stato pari al 15,2% del GDP degli Stati Uniti, il maggiore dal 1945. Inoltre, non possiamo quantificare il deficit USA dei prossimi anni perché è in corso una battaglia politica sui suoi obiettivi e sulle quantità in gioco, ma possiamo essere certi che, con la nuova amministrazione, gli investimenti e le spese future saranno almeno dello stesso ordine di grandezza di quelli dell’anno scorso, se non superiori. Quello dell’UE, per quanto innovativo sia, si porrà tra i 500 e i 750 miliardi di euro, erogabili su sei anni (tra 85 e 120 miliardi l’anno), rappresentando quindi una frazione infima (meno di un ventesimo) di quello americano. (…)

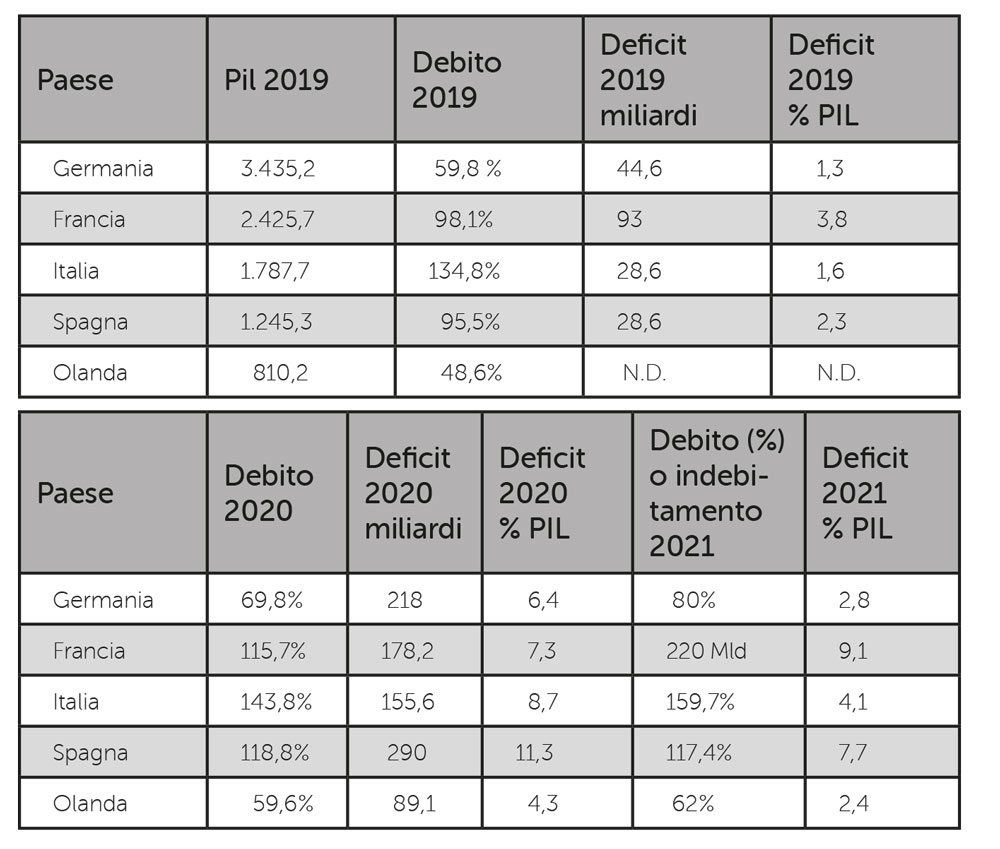

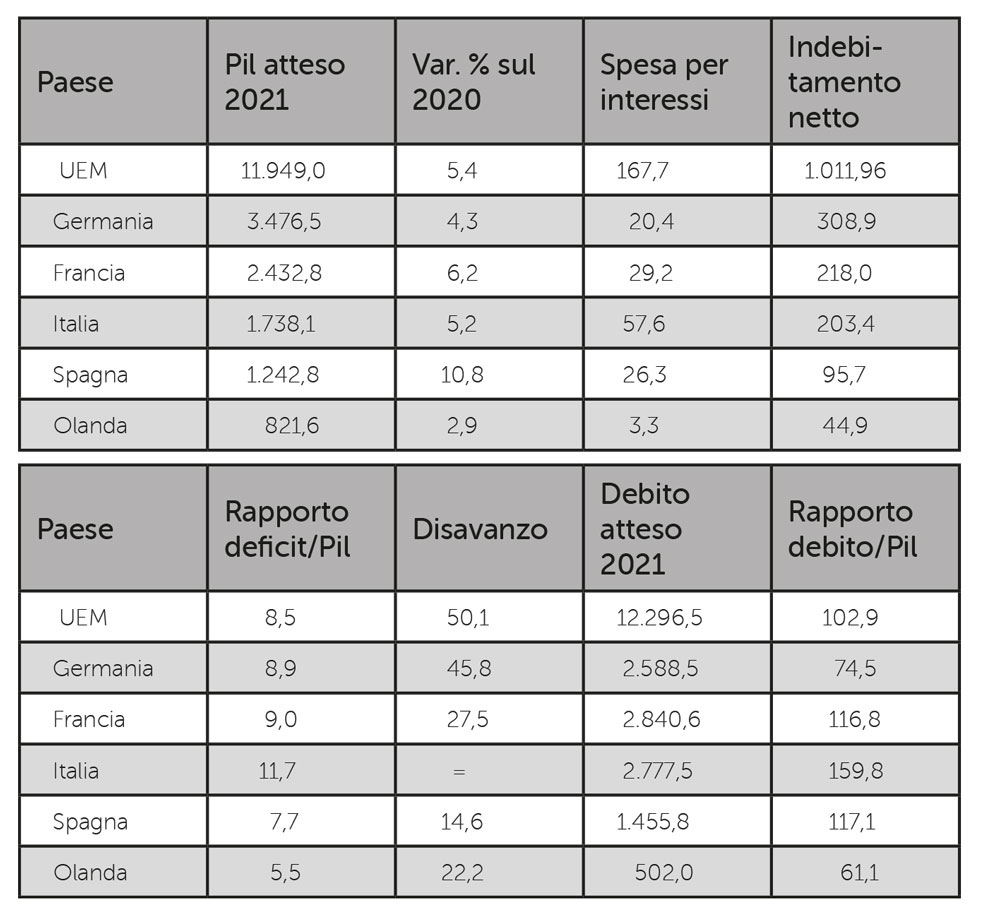

Nel comparare il deficit statunitense e quello europeo, va tuttavia ricordato che gli USA, a differenza dell’UE, sono un sistema federale, ma in entrambi i sistemi gli Stati che ne fanno parte sono anch’essi capaci di indebitarsi e di investire. Limitandoci ad analizzare i dati relativi ai primi cinque stati membri dell’UE per prodotto interno lordo, che complessivamente rappresentano il 70% del Pil europeo (in miliardi di euro o percentuali del Pil):

Si puo’ notare che, su scala europea, manca purtroppo qualsiasi sincronia, data la differenza sostanziale tra il debito pubblico dei vari Paesi all’inizio del 2020, che si poneva tra il 48,6% dei Paesi Bassi e il 134,8% dell’Italia. Nel 2020 si è avuto un improvviso aumento del deficit in tutti i Paesi, seguito, in Germania e in Spagna, da un deficit pianificato per il 2021, importante ma decrescente. Tale tendenza generalizzata si è tradotta, da un lato, nel quasi raddoppio del deficit francese, seguito invece da un incremento programmato per il 2021 ancora maggiore, dall’altro, nei sostanziali deficit italiani, frenati dall’entità del debito, ma che non potranno non aumentare se il NGEU verrà attuato come previsto.

Manca quindi una spinta unitaria verso la crescita, o almeno verso un parziale recupero della sostanziale contrazione dell’economia verificatasi in tutto il mondo nel 2020 e che nei Paesi UE è stata in media del 7,4%, e in Italia, seguita solo dalla Spagna, dell’8,9%. Va messo in evidenza, a proposito della «frugalità» olandese (i Paesi Bassi sono ormai tra i pochi Paesi europei che mantengono il proprio debito pubblico vicino al 60% del Pil come vorrebbero i parametri di Maastricht), che il debito pubblico di questo Paese si accompagna a un debito del settore privato pari al 264% del Pil (+62=326%), rispetto quello italiano del 107% (+158,8=265,8%). Evidentemente i laici olandesi sono assai più risk takers dei cauti italiani, che preferiscono sia lo Stato a indebitarsi per loro.

* L’articolo integrale è su: https://www.villavigoni.eu/publication/n-6-2021-misure-europee-e-pnrr/