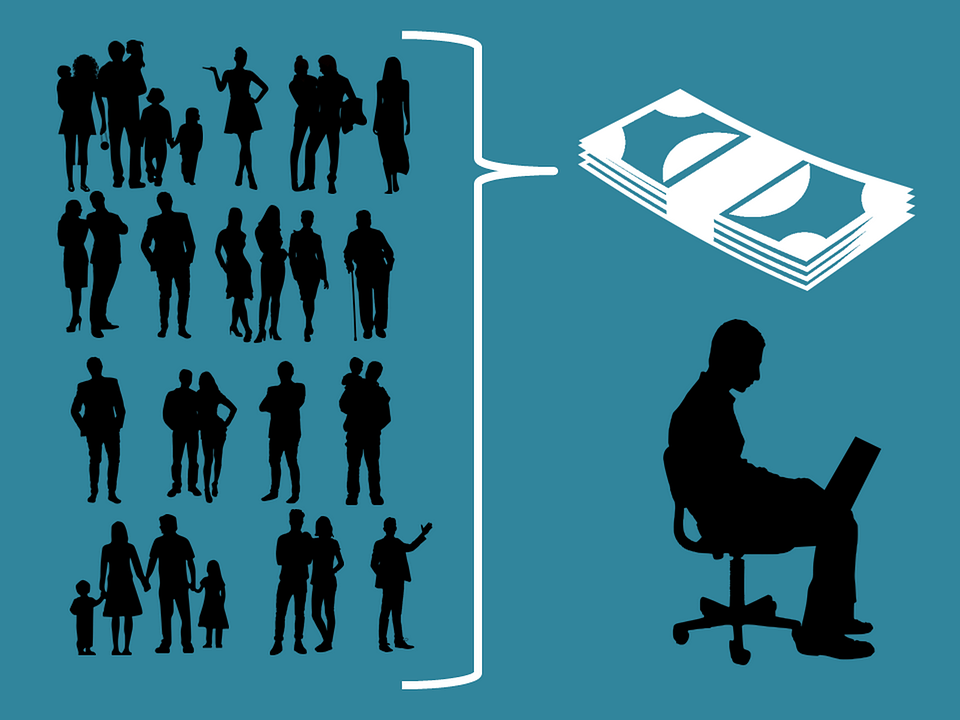

La Consob amplia il raggio di azione dei portali di raccolta dei capitali on-line. Non serviranno solo a emettere capitale di rischio, ma anche obbligazioni e altri titoli di debito. E sulla piattaforma nascerà anche una bacheca per il mercato secondario

Si è compiuto l’ennesimo “allargamento” dello spettro applicativo di una delle misure di investimento alternative al canale bancario con maggiore diffusione: l’equity crowdfunding.

La raccolta complessiva effettuata tramite i portali di equity crowdfunding è in crescita costante: al 30 giugno 2019 superava gli 82 milioni di euro (dati del “4° report italiano sul crowdinvesting”, Politecnico di Milano).

Sebbene molto lontano dai numeri delle realtà anglosassoni, è uno strumento che inizia ad essere conosciuto ed individuato come una valida opportunità per il finanziamento delle imprese italiane (lo dimostra il numero crescente di campagne pubblicate sui portali).

Ma mancava ancora qualcosa verso il “completamento” di questo mercato.

Attraverso la recente modifica al Regolamento Consob n.18592 del 26 giugno 2013, si è stabilito l’ampliamento delle fonti di finanziamento per le Piccole e Medie Imprese (PMI), rendendo possibile ai portali di crowdfunding la possibilità di operare per il finanziamento delle PMI – oltre che con l’offerta di strumenti di capitale di rischio – anche attraverso obbligazioni e altri titoli di debito (incluse le cambiali finanziarie).

La legge di bilancio 2019 (legge 30 dicembre 2018 n. 145) ha introdotto modifiche al Testo Unico della Finanza (D.Lgs. 58/98), al fine di estendere l’ambito di applicazione della normativa italiana in tema di portali per la raccolta di capitali on-line anche alle obbligazioni e ai titoli di debito emessi dalle piccole e medie imprese.

Modificando l’art- 100-ter del TUF si è stabilito che “la sottoscrizione di obbligazioni o di titoli di debito è riservata, nei limiti stabiliti dal codice civile, agli investitori professionali e a particolari categorie di investitori eventualmente individuate dalla Consob ed è effettuata in una sezione del portale diversa da quella in cui si svolge la raccolta del capitale di rischio”.

Dette categorie sono state individuate, ad esito di una attività – in verità “minimal” – di analisi di impatto della regolamentazione, a:

a) a coloro che detengono un portafoglio di strumenti finanziari, inclusi i depositi di denaro, per un controvalore superiore a 250.000 euro;

b) a coloro che si impegnano ad investire almeno 100.000 euro in offerte della specie, nonché dichiarino per iscritto, in un documento separato dal contratto da stipulare per l’impegno a investire, di essere consapevoli dei rischi connessi all’impegno o all’investimento previsto;

c) agli investitori retail, nell’ambito dei servizi di gestione di portafogli o di consulenza in materia di investimenti.

Attraverso tale scelta effettuata dall’Autorità di Vigilanza, da un lato si consente ad una quota minoritaria e particolarmente qualificata di investitori retail di sottoscrivere i titoli di debito, dall’altro si massimizzano, nei limiti posti dalla legge, le opportunità di sviluppo di questa tipologia di operazioni (cfr. indicazioni nell’analisi di impatto della regolamentazione relativa alla delibera n. 21110 del 10 ottobre 2019, che modifica del Regolamento n. 18592 del 26 giugno 2013 sulla raccolta di capitali tramite portali on-line per l’adeguamento alle novità introdotte dalla legge di bilancio 2019).

Sono da evidenziare anche ulteriori interventi che hanno ovviato all’impossibilità di smobilizzo delle azioni sottoscritte tramite i portali di crowdfunding.

Dal mercato infatti, da tempo emergeva la richiesta di creazione di un “mercato secondario” degli strumenti finanziari offerti tramite i portali di equity crowdfunding: con la delibera n. 21110 del 10 ottobre 2019 si consente alle piattaforme di mettere a disposizione degli investitori delle bacheche elettroniche per agevolare lo smobilizzo degli investimenti effettuati tramite portali.

Questa attività e da considerarsi connessa con la gestione della piattaforma di crowdfunding e pertanto potrà essere esercitata solo dai soggetti autorizzati come gestori di portale. Inoltre, è stato chiarito che detta attività è limitata alle offerte concluse svolte sul proprio portale (e non estese anche a quelle svolte su altri portali diversi dal soggetto interessato), dovendosi evitare condotte che si sostanziano in attività riservate (es. servizi e attività di investimento, gestione di MTF).

Il gestore della piattaforma deve limitarsi a pubblicare sulla bacheca – rappresentando solo dati ufficiali sugli strumenti finanziari – manifestazioni di interesse a vendere o a comprare, effettuate da privati sotto la propria responsabilità.

In un periodo di massimo “splendore” di tutti gli strumenti FinTech, l’intervento della Consob dimostra di recepire le indicazioni del mercato e la volontà di sviluppare i meccanismi di crowdinvesting.

L’attenzione (anche dei venture capitalist) inizia a posarsi sempre più frequentemente su società che hanno in una prima fase “sfruttato” il meccanismo dell’equity crowdfunding, che inizia ad essere sempre più conosciuto a livello domestico e globale.

Il tessuto industriale italiano, formato in grandissima prevalenza da PMI, ha bisogno di maggiori e più variegati strumenti di finanziamento. A questa esigenza si sta adeguando il legislatore e, sebbene ancora con numeri non di rilievo, l’equity crowdfunding ora ha sicuramente degli strumenti in più per prendere il volo (ma sempre con tutte le “precauzioni” indicate nella regolamentazione per la tutela degli investitori).