Azioni, titoli di Stato, liquidità, Certificates, Etf... Come valutare i cambiamenti nei portafogli degli investitori e a quali rischi prestare attenzione

Un commento spesso registrato negli ultimi mesi intercetta un momento di alta confusione per chi investe i propri risparmi interessando tassi d’interesse e di inflazione, rischi geopolitici, alcune valute troppo speculate, altre emergenti e la concorrenza dei titoli di Stato, rendendo più difficile uno sguardo razionale.

Siamo passati da una fase in cui si investiva a bilanciere (barbell approach), componendo portafogli fra liquidità e azioni, tralasciando le obbligazioni prive di rendimenti (ma realizzando plusvalenze su quelle detenute), ad una fase in cui la liquidità è tornata verso i bond al salire dei tassi con una skewness rispetto alla componente azionaria, che è diminuita meno in percentuale rispetto al trade-off liquidità/bond. La distribuzione all’interno dei portafogli resta non conforme ai comportamenti tradizionali a testimonianza di una fase di permanente incertezza. Queste considerazioni, peraltro, si riferiscono al dato statistico consolidato e non tengono conto dei singoli portafogli e delle diverse strategie applicate dagli asset manager.

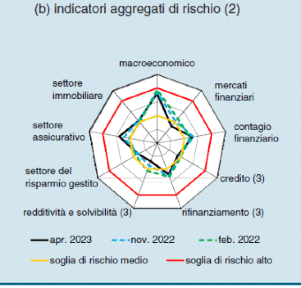

Lo testimonia una figura pubblicata nel Rapporto di Stabilità Finanziaria delle Banca d’Italia, utile traccia per qualche considerazione.

FONTE: Banca d’Italia Rapporto sulla stabilità finanziaria, nr. 1, aprile 2023, pag. 10, figura 1.3 (a sua volte basata su fonti BCE e Refinitiv

L’economia reale appare esporre una condizione di rischio superiore a quanto espresso da numerose opportunità di investimento, che restano più vicine alla soglia di rischio medio (il cerchio in giallo del grafico). Solo l’area macroeconomica tocca il cerchio rosso della soglia di rischio di alto, pur risultando questa leggermente migliore di quanto prospettato un semestre fa.

I mercati risultano quindi più ottimisti di quanto suggerito dalle condizioni congiunturali dell’economia reale. Quest’ultima, da circa quindici mesi, viene letta come in attesa di un ciclo recessivo che non si manifesta, ma che resta latente, benché respinta dai comportamenti di molti operatori che investono e dalla propensione alla creazione di nuove imprese che supera statisticamente il numero di quelle in chiusura.

Anche in quest’ottica possiamo individuare una lettura anomala con un ricambio accelerato del quadro competitivo in molti settori, una vita media delle aziende in diminuzione e, in generale, una accentuata volatilità anche nell’ambito di aziende abitualmente considerate “value”.

Infine, un’ultima lettura del grafico riscontra che, salvo i fattori macroeconomici, nessun’altra variabile supera l’area del rischio medio (quella grigia), a conferma delle considerazioni già esposte.

Sotto il profilo della variabile ”credito” il posizionamento della sua rischiosità è uno dei più bassi, a testimonianza di una forte attenzione delle banche verso la sua concessione, un rilievo largamente atteso che conferma la scelta (autonoma e/o suggerita dalle Autorità di Vigilanza) di accentuare le politiche di valutazione per evitare il ripresentarsi di futuri crediti deteriorati, dopo lo sforzo pluriennale dell’ammortizzare con i margini della gestione le posizioni create in passato.

Le imprese non finanziarie hanno quindi avuto l’esigenza di ricorrere, nelle diverse forme possibili, all’emissione di strumenti finanziari, che hanno alimentato per quanto possibile nuove esperienze di private debt, oggetto di attenzione da parte di un buon numero di asset managers e investitori istituzionali.

Resta necessario ricordare che il grafico è costruito sulla base di dati medi, una variabile che può nascondere dati microeconomici anche fortemente distanzi fra loro, sopra e sotto la media.

Tornando alla impostazione iniziale di queste note, possiamo tentare qualche valutazione in merito agli atteggiamenti e alle attese degli investitori.

In particolare:

Da tutto quanto riassuntivamente esposto, nasce la considerazione conclusiva che è di fatto contenuta nel titolo. Diversi cambiamenti sono già intervenuti; il loro impatto sul portafoglio ha avuto effetti sia positivi (acquisendo rendimenti) sia negativi (ingessando parte del portafoglio rispetto a rapidi mutamenti di scenario). Le prospettive più pericolose sono due:

Sono necessarie attenzione, educazione finanziaria, capacità di intervento e buona logica

comportamentale: nulla di particolarmente nuovo, direi!

1 In relazione alla scadenza del 30 aprile 2023:

L’indice DJIA è positivo rispetto a tutte le scadenze (1-3-6 mesi e 1-2-5 anni)

L’indice S&P 500 è negativo solo nella scadenza 2 anni (con alta volatilità su alcune scadenze)

L’indice NSDAQ 100 è negativo solo nella scadenza 2 anni (con alta volatilità su altre scadenze)

L’indice NIKKEI 225 è negativo solo nella scadenza 2 anni

L’indice HangSeng è positivo solo sulla scadenza a 6 mesi (unica eccezione)

L’’indice SSE SHANGAI è negativo solo nella scadenza 2 anni

L’indice CAC40 sempre positivo, come il FTSE-MIB, il FTSE 100 e il DAX

L’indice SSMI è negativo solo sulla scadenza a 1 anno